中国物流与采购联合会冷链物流专业委员会/副会长单位

十六年砥砺前行,持之以恒,做您可托付的信息化合作伙伴。

-

400-823-3023

- 系统试用

400-823-3023

您所在的位置:首页-粤十动态-粤十资讯|创新、风控、商业模式解决融资需求

供应链金融的本质在于企业授信方式的创新。随着云计算、大数据、物联网和区块链技术的发展,供应链金融的风控能力进一步得到提升,业务的综合成本也在降低。

供应链金融的本质在于企业授信方式的创新,传统模式是将高信用评级企业的信用分享给上下游的中小企业,新型模式是在产业升级和技术驱动下的基于数据的授信模式。云计算、大数据、物联网和区块链技术的发展将进一步提升供应链金融的风控能力,降低业务的综合成本。

一、供应链金融参与方的增加带来市场扩容

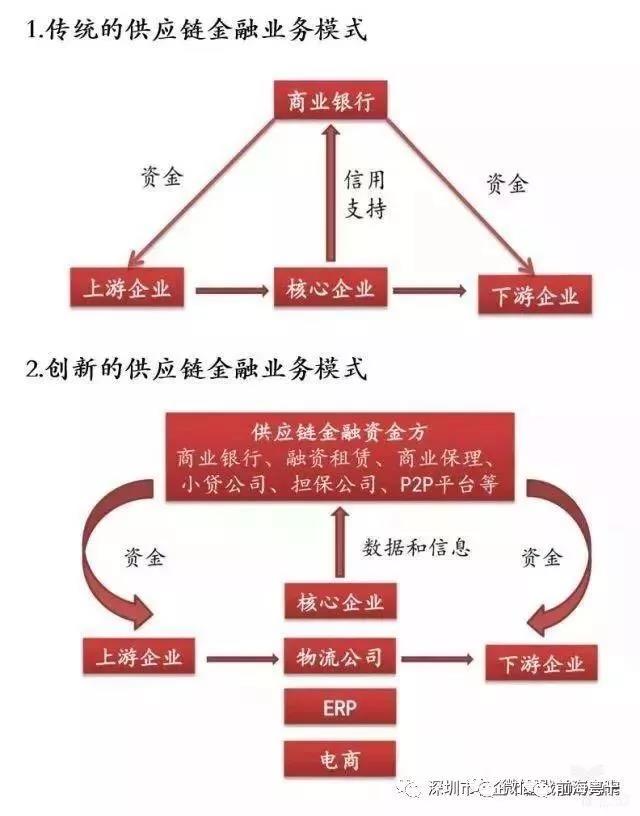

相比传统供应链金融“商业银行+核心企业”的模式,整个供应链金融的市场得到的扩充。主要体现在:

(1)数据是开展供应链金融的核心,数据方从原来的核心企业拓展到物流公司、电商平台和ERP厂商等,这是产业互联网化、信息化提升的必然结果。

(2)融资渠道多元化,除了商业银行,融资租赁公司、商业保理公司、小贷公司、担保公司和P2P平台拓展了供应链金融的融资渠道,不同的资金来源匹配不同的业务模式。

(3)从供应链(围绕一个核心企业)到产业生态圈(拓展到所有相关行业)。市场扩容和信息化水平提升使企业之间的关系更加紧密,使行业内和相关行业之间形成有机的生态圈,创造新的商机。

供应链金融模式的创新带来了业务层面的变化。

(1)渗透到更加长尾的市场,信贷产品碎片化、定制化,满足小额、高频、紧急资金需求。行业也从大宗商品、基建拓展到农牧、零售、电商等。

(2)流程线上化。在线提交申请资料,远程视频尽职调查。

(3)大数据征信。线上采集的数据维度增加,小微企业征信可借鉴消费金融业务的个人征信,通过对交易数据和非交易数据建立评分模型,进行自动化审核。

(4)数据共享程度和信息透明度提升,多方监控,动态风险管理。

二、通过金融科技放大供应链金融的盈利空间

传统的供应链金融的利差空间有限。一方面,贷款利率在年化10-18%之间。供应链金融的终端客户可接受的利率水平较低。另一方面,资金成本一般在5-8%之间,银行资金最低的成本为5%,P2P平台的资金成本或超过8%。

在创新模式下,业务的灵活性丰富了供应链金融的收入模式,通过提供多元化的增值服务拓宽收入来源。

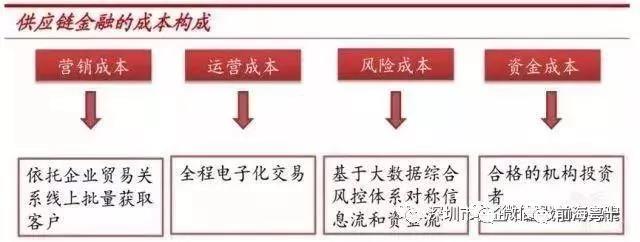

同时,金融科技也帮助压缩供应链金融业务的成本空间。运营成本通过全程电子化批量交易来降低;风控环节大数据分析企业的主体信息、贸易信息、融资信息等,通过信用画像和决策算法,降低信息不对称造成的风险溢价;在营销环节,通过核心企业来批量获取中小企业客户,交叉营销。综合以上,小微企业贷款业务的综合成本率可从18%降低到13-14%,成本降低1/3左右。

三、创新模式下的供应链金融的风控升级

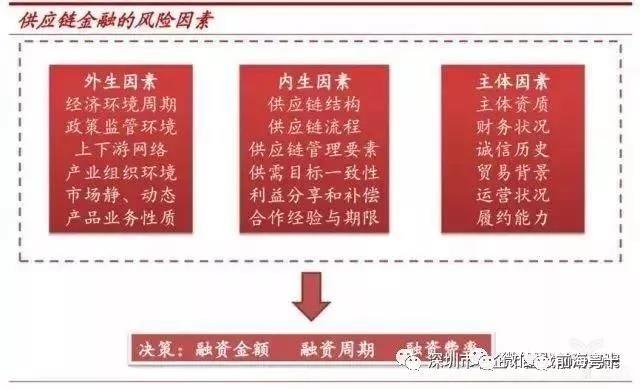

供应链金融的风险因素包括外生因素、内生因素和主体因素。根据这些因素的综合评定进行决策,确定贷款的额度、周期和费率

创新模式下,供应链金融的风险管理要点包括:

(1)加深对行业的理解,尤其对垂直行业的影响因素有比较全面的认识,包括产业政策、行业格局、风险因素等。

(2)数据为王。将大数据征信应用到小微企业贷款领域,注重历史交易数据、外部数据积累和挖掘,动态数据的监控。

(3)线上、线下相结合。核心企业的尽职调查和交易真实性审核,包括质押物的监控。

(4)增信手段的应用。综合运用担保、无限连带责任、风险保证金、承诺回购、购买保险等手段进行风险控制。

四、供应链金融下5类典型的商业模式

1、传统模式:银行+核心企业

核心企业是关键:

(1)商业银行通过核心企业,将服务对象拓展到核心企业上下游的中小企业,拓展了客户数量,打开了业务空间,优化信贷结构和盈利模式,并解决了一部分中小企业信贷难的问题。

(2)核心企业要有完善的供应链管理体系。对上下游企业建立准入和退出机制,完善奖惩制度,强化与上下游企业的合作关系和信任感。

对商业银行的业务能力要求:

(1)风控能力。从对核心企业的信用评估到对供应链交易风险和动产质押的把握。

(2)综合金融服务能力。从单一的信贷业务拓展到围绕企业的综合性金融服务,如现金管理等。

五、金融科技助力解决供应链金融业务难点

供应链金融业务适用的行业主要具备以下特征:行业空间大,上下游市场分散;生产产品标准化,需求稳定,价格波动小。商业银行在此基础上优先选择市场体量靠前、成熟度较高的行业,如具有资源属性的石油化工行业、煤炭行业、电力行业、有色金属行业等;以及技术壁垒较高、规模经营的交通及交通运输设备制造业、钢铁行业、机械行业、家电行业、汽车行业、水泥行业、食品行业等。在互联网技术的推动下,供应链金融向更多渗透,包括计算机通信、医药、农业、轻工、零售等。

以上行业中,普遍存在的供应链金融的业务难点包括:

(1)涉及的业务主体多。除了资金方、核心企业、上下游中小企业之外,还包括物流、仓储、质检等第三方服务商,信息交互要求高。

(2)操作环节多。包括贸易背景调查、单据核实、货物定价、库存管理、支付结算、贷后管理等,人工操作成本高、风险大。

通过金融科技,解决上述业务难点:方案1. 通过ERP、SAAS等系统直连和数据接口开放,确保数据的真实性;方案2. 中小企业的大数据征信。基于交易数据和外部数据的综合授信模式,实时监控,及时预警;方案3. 区块链技术解决信任问题,降低交易成本和操作成本;方案4. 物联网技术实现线上数据和线下货物的映射,降低货物的监管成本。

本文标签: